Autor: Ljubica Šijaković, Analytic Insights Executive, NielsenIQ

Evropa i svet susreću se sa usporenom ekonomskom aktivnošću u 2022. godini. Glavni uzročnici promena na tržištu jesu još uvek prisutna pandemija COVID-19, kao i rat u Ukrajini koji je započet u februaru 2022. godine. Najveće posledice ova dva događaja su izbeglička kriza, poremećaji u lancu snabdevanja, rast cena, kao i ekonomska i politička nesigurnost. Ako se fokus stavi na dostupnost hrane, jasno je da Ukrajina i Rusija kao glavni izvoznici žitarica u svetu doprinose značajnim poremećajima.

Poznato je da su tokom 2022. stope inflacije u Istočnoj Evropi postale dvocifrene, dok su u Zapadnoj Evropi stope relativno niže. Posmatrajući Adriatic region, Srbija je imala najveći nivo inflacije u poređenju s Hrvatskom i Slovenijom, službene brojke za Srbiji navode 13,6% veći rast (CPI) za septembar ove u odnosu na isti mesec prošle godine.

Potrošač u Srbiji među optimističnijima u Evropi, ali klizi u potrošački pesimizam

Kupci su svesni povećanja cena namirnica, goriva i ostalih dobara, ali i porasta kamata i ograničenja u snabdevanju, što bitno menja njihove navike i prioritete kao i opreznost prilikom trošenja.

Kupci su sve manje optimistični, imaju manje poverenja, što nam pokazuje i indikator poverenja potrošača, koji sprovodi Evropska komisija (Eurostat), a koji je negativan u gotovo svim evropskim državama. Ovaj indikator je značajno pao u COVID-19 periodu tokom 2020. zatím se blago poboljšava tokom 2021. da bi od početka rata u Ukrajini potrošač bio sve pesimističniji. Isti trend beleži tržište Srbije, gde poverenje postaje negativno od aprila 2022. te beleži najnižu vrednost od -19,4 u oktobru prošle godine. Inače, vrednost navedenog indikatora se kreće u rasponu -100 < 0 < 100, pri čemu negativna vrednost upućuje na rast pesimizma, i obrnuto, dok vrednost 0 ukazuje na neutralno stanje, odnosno ravnotežu optimizma i pesimizma potrošača.

Isti indikator u oktobru 2022. beleži najniže vrednosti i za sva četiri kompozitna pitanja koja ga čine, pri čemu potrošač u Srbiji beleži daleko najveći pesimizam (-58) kod spremnosti na kupovinu trajnih dobara u idućih 12 meseci. Potrošač je umereno negativan u vezi sa promenom ekonomske situacije u Srbiji tokom idućih 12 meseci (-18), dok manje lošom očekuje svoju finansijsku situaciju u idućih 12 meseci (-16) u odnosu na prethodnih 12 meseci (-26). U pravilu, srpski potrošač ima kontinuirano bolja očekivanja za period koji dolazi što ga čini optimističnijim od ostatka Evrope, a što ima kao rezultat i činjenicu da tržište Srbije jedno od retkih koje još uvek ne beleži pad količina u FMCG industriji uprkos visokoj inflaciji.

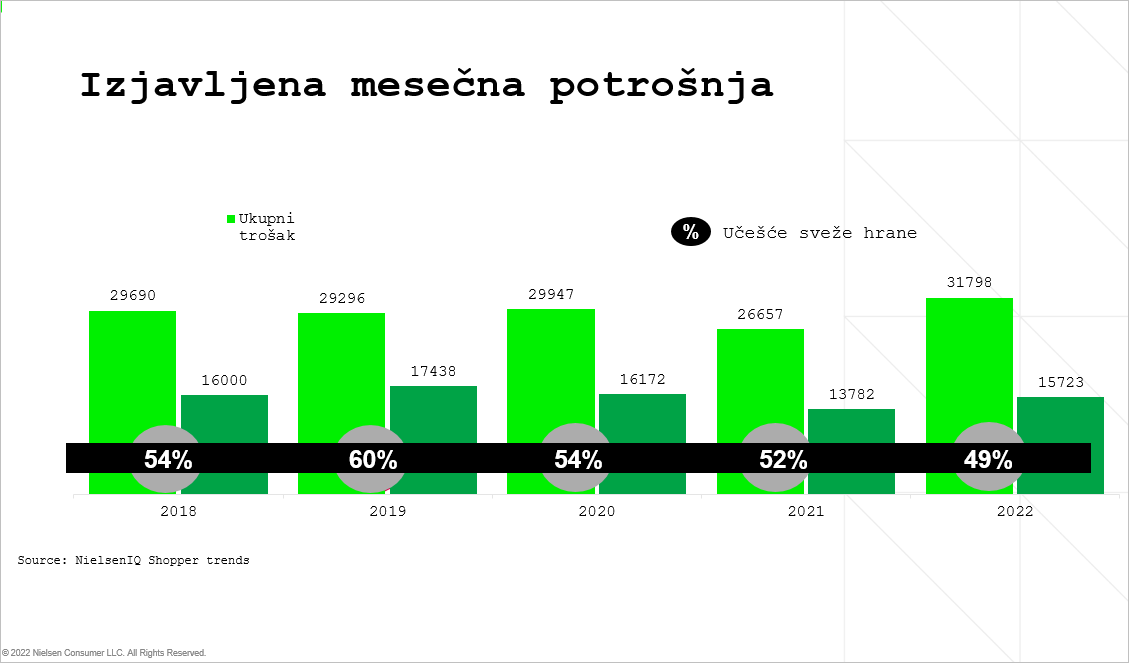

Mesečna potrošnja i karakteristike kupovine

U skladu sa NielsenIQ ShopperTrends studijom, na tržištu Srbije za 2022. godinu, prosečan srpski potrošač izdvajao je mesečno 31.798 dinara za hranu, kućne potrepštine i sredstva za ličnu higijenu. U poređenju sa 2021, kada je prosečan potrošač trošio 26.657 RSD, primetan je značajan rast. Na svežu hranu, u proseku, trošeno je 15.723 dinara mesečno, što čini 49% ukupne izjavljene potrošnje. Promene su zabeležene i kod učestalosti kupovine, pa je tako srpski potrošač tokom 2022. u glavnu nabavku najviše išao jednom nedeljno, i to ćešće nego prethodne godine, 57% (51% u 2021). Što se tiče učestalosti manjih ili dopunskih kupovina, tokom 2022. godine u svakodnevnu nabavku odlazilo je 49% kupaca što je ostalo na istom nivou kao u 2021.

Kad je reč o kriterijumima za izbor trgovca i prodavnice, potrošačima u Srbiji u ovoj godini bila je najbitnija “vrednost koju pružaju proizvodi za uloženi novac”. Sledeći kriterijumi po važnosti koji su se izdvojili su da “prodavnica pruža prijatno iskustvo kupcu” kao i “efikasnost i lakoća kupovine”, i to u smislu brzog pronalaženja potrebnih proizvoda.

Većina, odnosno čak 73% potrošača, pravi spisak za kupovinu, pre odlaska u prodavnicu. Tri kategorije proizvoda najviše utiču na izbor prodavnice u koju će potrošač otići – voće i povrće, sveže meso, i hleb i peciva, pa bi 56% potrošača promenilo put da bi u određenoj prodavnici kupilo voće i povrće, dok bi 53% kupaca bilo spremno da ide drugom trasom zbog svežeg mesa. Proizvodi za negu i ishranu beba najmanje utiču na odabir prodavnica u poređenju sa ostalim kategorijama.

Takođe, sve više kupaca bi lako zamenilo prodavnice u koje ide, za one koje imaju najbolje promocije. Lifleti i dalje prednjače kao promocijski metod, međutim primetan je porast korišćenja mobilnih aplikacija.

Rast cena proizvoda primećuje čak 93% potrošača. Njihova glavna reakcija na poskupljenja je “smanjivanje kupovine luksuznih dobara” (54% ispitanika), iza čega sledi i “smanjenje troškova kroz kupovinu proizvoda na popustu” (33% ispitanika).

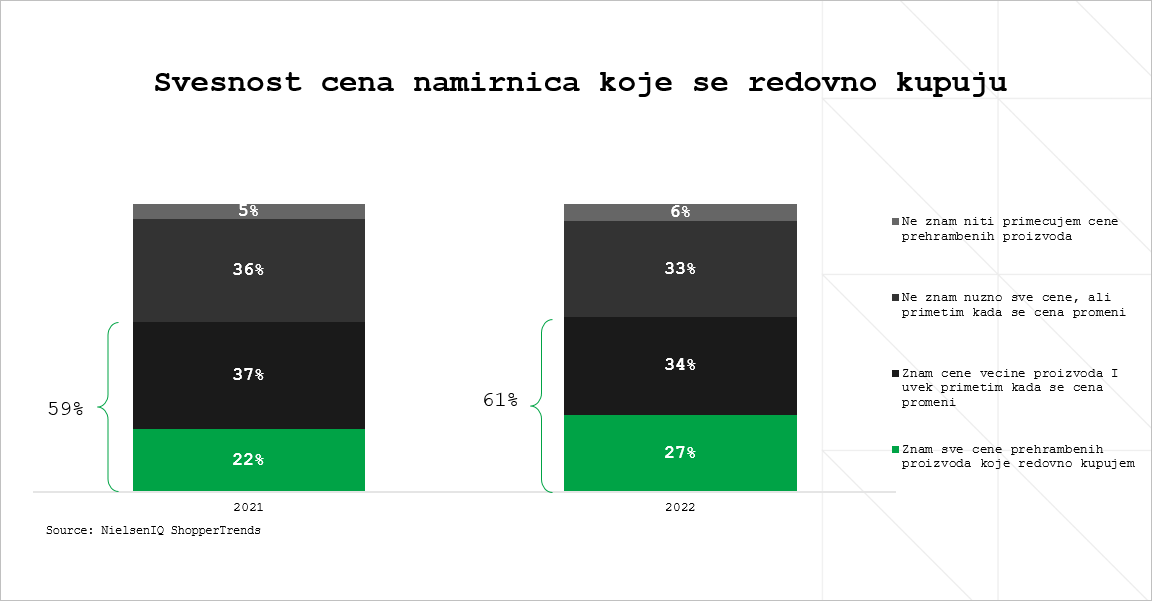

Samo 6% ispitanika je izjavilo da ne prati cene proizvoda, dok je 61% njih reklo da zna sve ili većinu cena proizvoda koje redovno kupuju te da primete kada se promeni, što je u porastu s obzirom na to da je 2021. taj procenat iznosio 59%.

Kategorije koje su najviše osetljive na promocije su sveže voće i povrće, papirni proizvodi i deterdženti za pranje veša. Sa druge strane, kategorije kod kojih nije zastupljena osetljivost na promocije su peciva i sveža riba i morski plodovi.

Kada je reč o svesnoti cena proizvoda, na vrhu liste su osnovne namirnice, hleb i pekarski proizvodi, mlečni proizvodi, voće i povrće. Najmanju svest o cenama proizvoda kupci imaju u okviru kategorija hrana za bebe i pelene.

Privatne robne marke rastu brže od brendiranih proizvoda

Privatne robne marke imaju značajan i rastući udeo u robi široke potrošnje u celoj Evropi. Iako Zapadna Evropa odskače značajno s 36% udela, i u Istočnoj Evropi privatne robne marke (15%) pokazuju udeo koji je viši u odnosu na ostatak sveta.

Kategorije u kojima se privatne robne marke ističu na našem regionu su ulje i suvomesni proizvodi.

Gotovo svi kupci Istočne Evrope su u poslednjih šest meseci kupili neki proizvod privatne robne marke, a čak trećina je počela da ih kupuje češće, pretežno zbog poboljšanog kvaliteta i veće vrednosti za potrošeni novac.

Udeo privatnih robnih marki u Srbiji je 12%, dok celu Istočnu Evropu predvodi Slovenija sa čak 32%. Značajno je pomenuti i Hrvatsku sa 20% udela. Procenat privatne marke u Srbiji uvećan je za 1,2 procentna poena u odnosu na godinu dana ranije, što pokazuje orijentiranost potrošača na kanal diskontera, ali i generalno zadovoljstvo kvalitetom ostalih privatni robnih marki. Prodaja proizvoda privatne robne marke raste brže od prodaje brendiranih proizvoda u Srbiji, tokom zadnjih 12 meseci. U poslednjih dvanaest meseci, zaključno sa septembrom 2022, proizvodi privatne robne marke prodavali su se za čak četvrtinu više (25,4%), dok su brendirani proizvodi ostvarili upola manji rast od 12,2%.

Online trgovina nastavlja da raste, iako je FMCG kupac i dalje oprezan

Online kupovina, koja je zabeležila ogroman skok počevši od COVID-19 perioda, nastavlja svoj rast i dalje u većini regiona sveta. Procentualno, rast online trgovine na svetskom nivou iznosio je 9,3% u prvoj polovini 2022. u poređenju sa istim periodom prethodne godine. Taj procenat u Zapadnoj Evropi iznosio je samo 3%, dok u Istočnoj Evropi čak 69%. Ovaj kanal trgovine je u Istočnoj Evropi još uvek izuzetno mali, ali očigledno pokazuje snažan potencijal.

Tip kupaca koji se posebno izdvaja i čini polovinu potrošača na globalnom nivou, jesu tzv. „Omni Shopperi“. To su potrošači koji koriste različite vrste kanala, offline i online, kako bi doneli što bolju odluku o kupovini.

NielsenIQ ShopperTrends studija na tržištu Srbije za 2022. godinu pokazala je da za online kupovinu u FMCG industriju i dalje postoji oprez. Osam od deset kupaca je i dalje izuzetno oprezno kod online kupovine. Glavni razlozi, zbog kojih kupci ne preferiraju online kupovinu, su doživljaj prilikom kupovine u prodavnicama, zabrinutost oko kvaliteta proizvoda, dodatni troškovi, problemi prilikom isporuke i nemogućnost isprobavanja proizvoda.

No, uprkos tom oprezu, online trgovina koju prati NielsenIQ kroz skup određenih ključnih kupaca u 2022. beleži kontinuirani rast od 24% na prethodnu godinu, a koja je opet porasla 30% u odnosu na godinu pre. Najveći promet beleže dečije pelene, deterdženti, parfemi i toalet papir u drogerijskim, te mineralna gazirana voda, kafa, UHT mleko i gazirana bezalkoholna pića od prehrambenih kategorija.

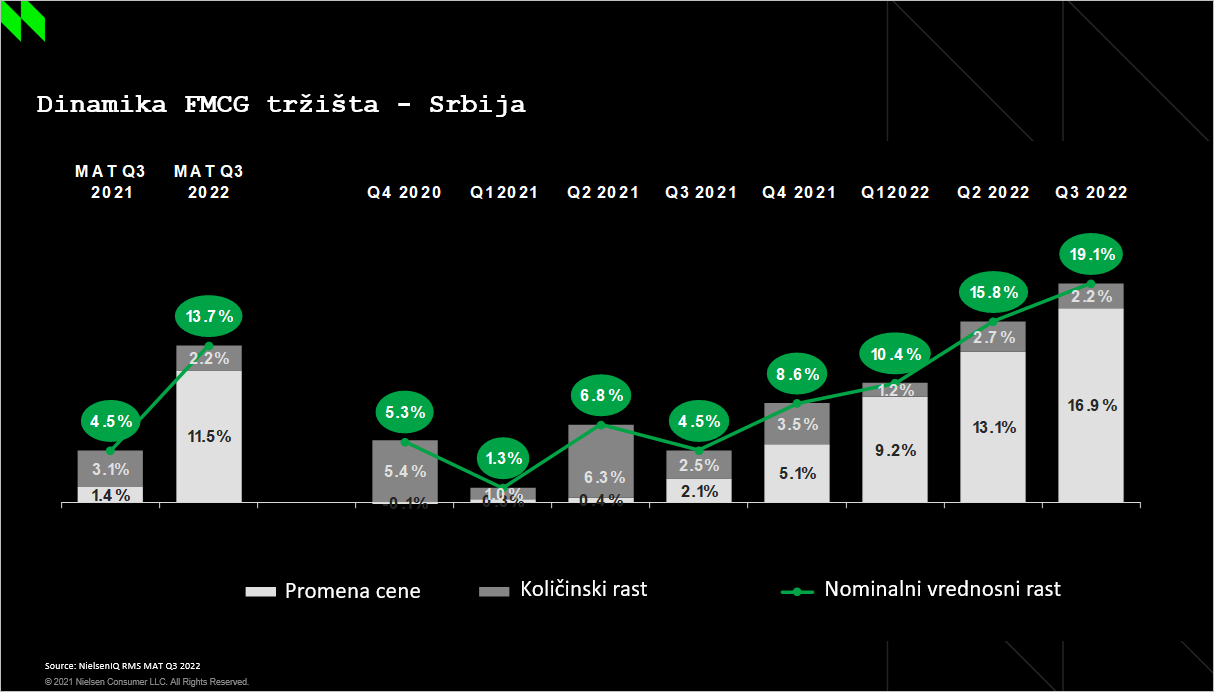

FMCG tržište Srbije ima pozitivni količinski rast, uprkos inflatornom pritisku

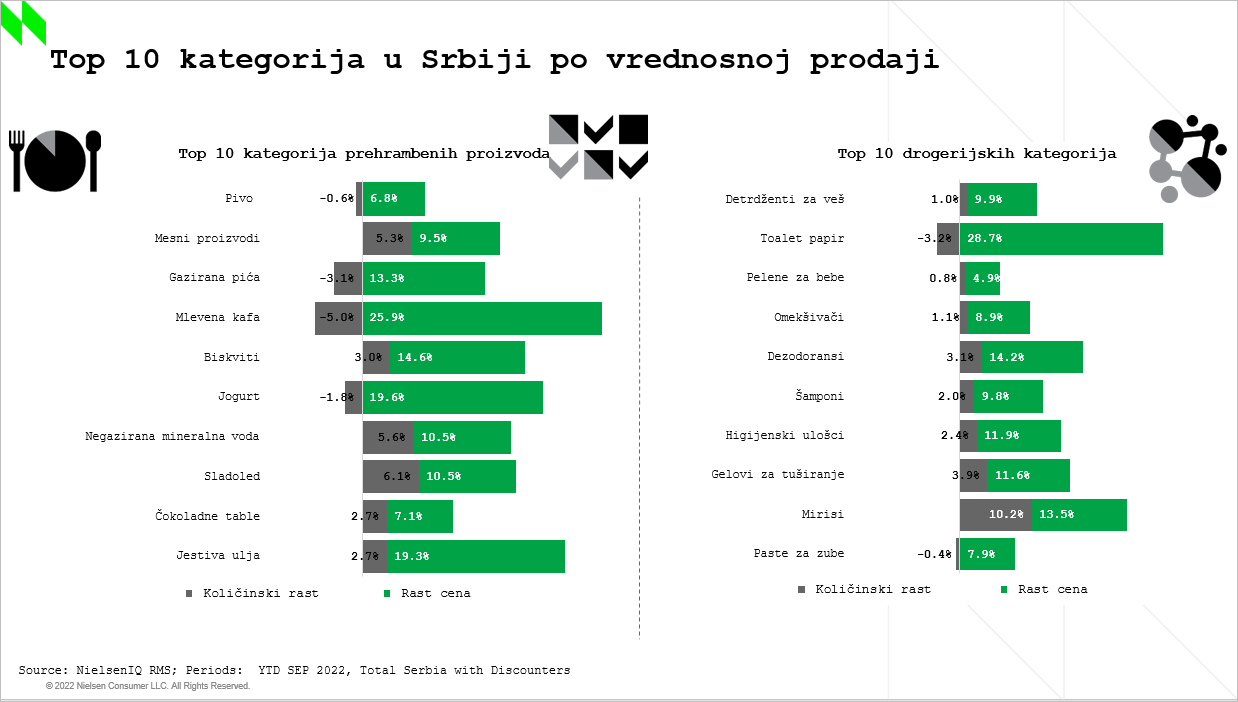

U zadnjih 12 meseci, zaključno sa trećim kvartalom 2022. godine, ukupno FMCG tržište vrednosno je poraslo je za 13,7%, a količinski je zabeležilo rast od 2,2%. Ako podelimo kategorije na prehrambene i neprehrambene, i jedne i druge beleže rast vrednosne prodaje, ali nešto više prednjače prehrambene kategorije.

Najveću vrednosnu prodaju u Srbiji, tokom 2022. godine, zabeležili su sledeće prehrambene kategorije: pivo, mesne prerađevine spremne za jelo, gazirana bezalkoholna pića, mlevena kafa i biskviti. Od navedenih kategorija, najviši skok cena imala je mlevena kafa sa više od 25% a količinski rast zabeležile su mesne prerađevine i biskviti. Posmatrajući sve prehrambene kategorije u Srbiji, najviši skok cena zabeležen je u kategoriji konzervansi sa više od 50%, a zatim slede margarin i prašak za pecivo sa više od 30%.

U okviru neprehrambenih kategorija kao vrednosno najprodavanije izdvojile su se deterdženti za veš, toalet papir, pelene za bebe, omekšivači za veš i dezodoransi. Toalet papir je, istovremeno, i kategorija koja je u neprehrambenom delu imala najveći porast cena za 28,7% te je istovremeno zabeležila pad prodatih količina. Ostale četiri navedene kategorije ostvarile su blagi količinski rast. Osim kategorije toalet papira, najviši rast cena imale su kategorije proizvodi za negu područja oko očiju sa 27% i kuhinjski ubrusi sa 24%.

Kada podelimo tržište na kanale maloprodaje, u skladu sa NielsenIQ definicijom prema veličini objekata, svi kanali osim hipermarketa beleže vrednosni rast. Hipermarketi beleže pad od -5,6%, koji dolazi iz činjenice da ih je numerički manje zbog trenda smanjenja prodajnih površina čime su pojedini prešli u kanal supermarketa. Najveći rast vrednosne prodaje beleži kanal diskontera, nakon čega slede velike i srednje prodavnice, odnosno formati od 41m2 do 300m2, koji rastu 15%.

***

Uprkos visokim dvocifrenim stopama inflacije, koje su zabeležene u Srbiji tokom 2022, srpski potrošač je ipak blago optimističniji od ostatka Evrope. Tome u prilog ide i činjenica da je trend količinske prodaje i dalje pozitivan i iznosi 2,2%. Primetan je brži rast privatnih robnih marki u odnosu na brendirane, kao i brži rast diskontera u odnosu na ostatak tržišta. Sve više kupaca bi lako zamenilo prodavnice u koje ide za one koje imaju najbolje promocije. Lifleti su i dalje ključni promocijski metod, međutim primetan je porast korišćenja mobilnih aplikacija.