Autor: RetailZoom, [email protected]

Svaki odlazak u prodavnicu je u poslednjih godinu dana veoma zahtevan proces za potrošača, zbog cena koje su bile u konstantnom rastu. Za ovu godinu je projektovana niža inflaciju u odnosu na prethodnu, pa iako je trenutno inflacija usporila, nema naznaka da se se to primećuje i reflektuje u potrošačkoj korpi. Inflacija je od kraja prošle godine opadala i brže nego što se očekivalo, ali je april ove godine specifičan po tome što najviše utiču cene novog roda voća i povrća, iako su cene hrane u prvom tromesečju rasle po stopi od 0,8 odsto, što je sezonski dosta manji rast od uobičajenog. Ne može se, naravno, očekivati vraćanje nekadašnjih cena, jer je u međuvremenu poskupeo transport, pokidani su lanci snabdevanja i zemlje su se zatvorile, gde svako tržište gleda da se izbori za svoju poziciju.

Udeo hrane u inflaciji je veliki, jer kod nas hrana u budžetu četvoročlane porodice učestvuje sa oko 40%, dok je u zemljama EU do ove aktuelne krize to učešće bilo 12% do 15%, a sada je oko 22%. Takođe, s obzirom na loše okolnosti i olujno nevreme koje je pogodilo neke delove Srbije, rod će biti nešto slabiji i naši proizvođači nemaju mnogo prostora da spuštaju cene. Jedino zbog činjenice da ti poljoprivredni proizvodi imaju kratak rok trajanja, možda će ipak morati. Da li će potrošači to moći da prihvate i priušte, to je sad druga priča. Ljudi kupuju i na pola kilograma i na komad, samo da probaju. Primetan je dalje trend porasta malih kupovina, dok velike korpe padaju iz godine u godinu.

Na ovako kompleksnom tržištu, brendovi proizvođača se bore za svoje pozicije zajedno sa trgovinskim robnim markama, kao i za naklonost potrošača preko komunikacije i ostalih elemenata marketing miksa. Kategorija kojoj pripada brend predstavlja jedan on osnovnih pokretača doživljaja njegove ličnosti. Pokazalo se da čitavim kategorijama proizvoda (npr. alkoholna pića) i njihovim potkategorijama (npr. pivo ili vino), a ne samo brendovima, potrošači dodeljuju lične osobine. U kategoriji alkoholnih pića, likeri često označavaju „jedinstvenost“, dok je vino simbol „snobizma“, pivo „druželjubivosti“. Isto tako, supa označava „tradicionalnost“, a voćni sokovi „čednost“. Tržišni lideri često se nalaze pred zadatkom da menjaju doživljaj ličnosti cele kategorije, da bi privukli širu ciljnu grupu. Za današnje FMCG kompanije, najveći prostor za rast prihoda omogućuje ekstenzija ili širenje postojećih brendova u nove kategorije, što osim klasičnih istraživačkih tehinka (najpre korišćenja sekundarnih istraživanja, panela maloprodaje), zahteva i istraživanje ličnosti i uopšte imidža kategorija kandidata, da bi se uvidelo koje se kategorije najbolje podudaraju sa ličnim osobinama i imidžom brenda na osnovu kojeg se vrši ekstenzija.

Dalje strategije brendova proizilaze iz toga da je tržište FMCG proizvoda u Srbiji veoma konkurentno sa prisustvom jakih međunarodnih i domaćih brendova. Proizvođači moraju kontinuirano da inoviraju i prilagođavaju se tržišnim trendovima. Sve veći broj potrošača obraća pažnju na ekološke aspekte proizvoda. Proizvođači investiraju u održivu proizvodnju, recikliranje ambalaže i smanjenje ugljeničnog otiska. Takođe, prisutan je razvoj novih proizvoda koji zadovoljavaju specifične potrebe potrošača, kao što su bezglutenski, organski ili proizvodi sa smanjenim sadržajem šećera i soli. Promene u ekonomskim uslovima mogu uticati na kupovnu moć potrošača, što zahteva fleksibilnost i prilagođavanje cenovnih strategija. Potrošači sve više traže proizvode koji su zdravi, praktični i održivi, što predstavlja izazov, ali i priliku za inovacije i diferencijaciju. Strogi propisi o bezbednosti hrane i deklaraciji proizvoda zahtevaju od proizvođača da održavaju visoke standarde kvaliteta i transparentnosti.

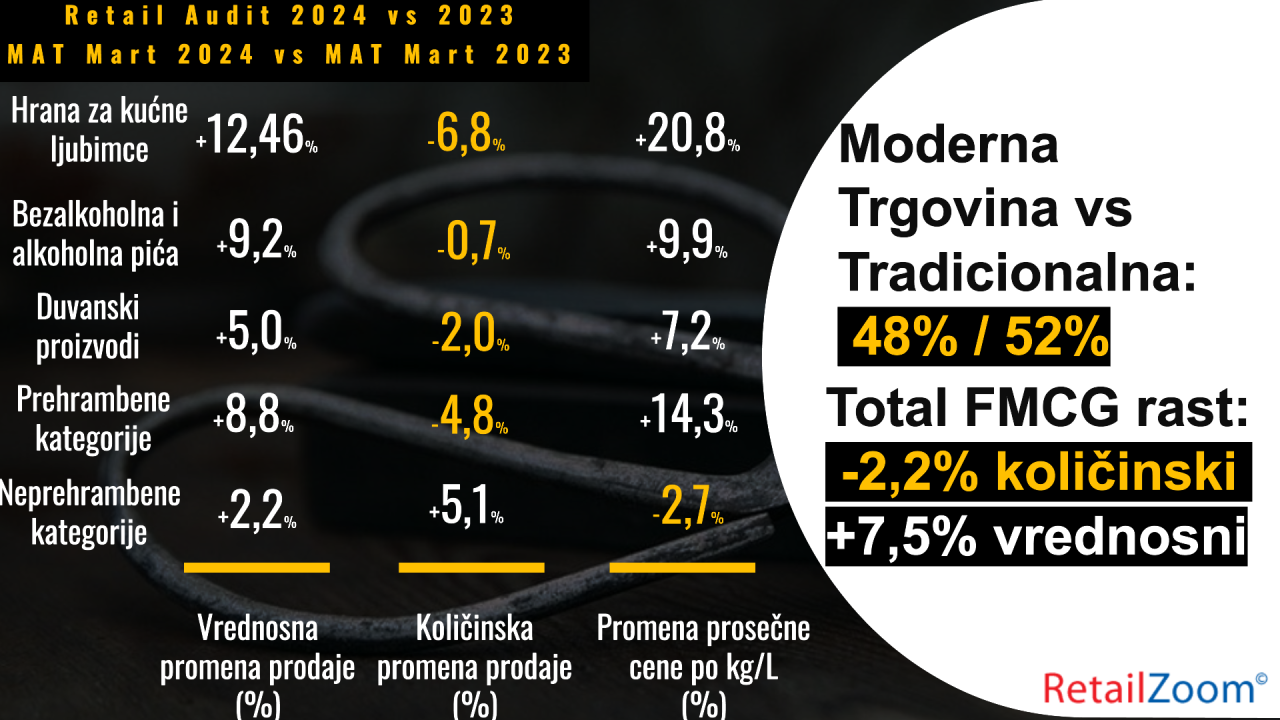

U narednim redovima dat je prikaz kretanja vodećih brendova za vodeće kategorije iz food (prehrane) i nonfood segmenata (neprehrane-kućna hemija i kozmetika), iz “korpe” izveštavanih kategorija (ukupan broj izveštavanih prehrambenih i neprehrambenih kategorija RetailZoom panela, prema standardnoj RetailZoom definiciji je u ovom momentu više od 170). Podaci su dobijeni ekstrapolacijom na osnovu panela koji broji više od 4.700 objekata. Podatke, na osnovu kojih se izrađuju izveštaji i daje prikaz kategorija, svi maloprodajni lanci iz RetailZoom panela dostavljaju elektronski čime se eliminiše medotološko kašnjenje podataka i brže se reflektuju trendovi prodaje. Sve analize se odnose na period od aprila 2023. do marta 2024. u ondosu na isti period prethodne godine.

Celokupno FMCG tržište, praćeno kroz RetaiZoom panel, beleži pad volumena od -2,2%, a ipak značajniji je rast vrednosne prodaje od +7,5%. Ovakva kretanja su posledica rasta cena koja u proseku svih kategorija iznose +9,9% u odnosu na prošlu godinu. Organizovana trgovina (modern trade) beleži rast volumena od +3,9%, dok vrednosno raste +12%. Tradicionalna trgovina (traditional trade) beleži pad volumena od -4,2%, dok je vrednosna prodaja u porastu +3,9%. Prosečne cene u organizovanoj trgovini rastu sporije i to stopom od +7,9%, dok u tradicionalnoj trgovini rastu +8,5% što je dirketno posledica izraženih trade aktivnosti i promocija.

Region Beograd jedini beleži blagi rast količinske prodaje od +0,2%, dok vrednosna prodaja raste +10,5%, u regionu Sever pada količinska prodaja -0,3%, a vrednosna prodaja raste +9%, region Istok ima pad prodatih količina -1,9% i porast vrednosne prodaje +8,8%, region Zapad beleži pad i u volumenu od -8,8% i u prodatim vrednostima od -2%.

Ako posmatramo kanale, hipermarketi/supermarketi jedini beleže rast količina prodaje +3,2%, dok je vrednosna prodaja porasla +12,4%, velike i srednje radnje padaju količinski -3,4% dok vrednosno rastu +7,1%, male radnje padaju u količinskom prometu -5%, a rastu +3,1%, dok kiosci/paviljoni i radnje na benzinskim stanicama količinski padaju -1,2%, a vrednosno rastu +4,8%. Pod najvećim udarom rasta prosečnih cena su regioni Istoka (+8,3%) i Severa (+7,4%), kao i kanal velikih i srednjih radnji (+9,5%).

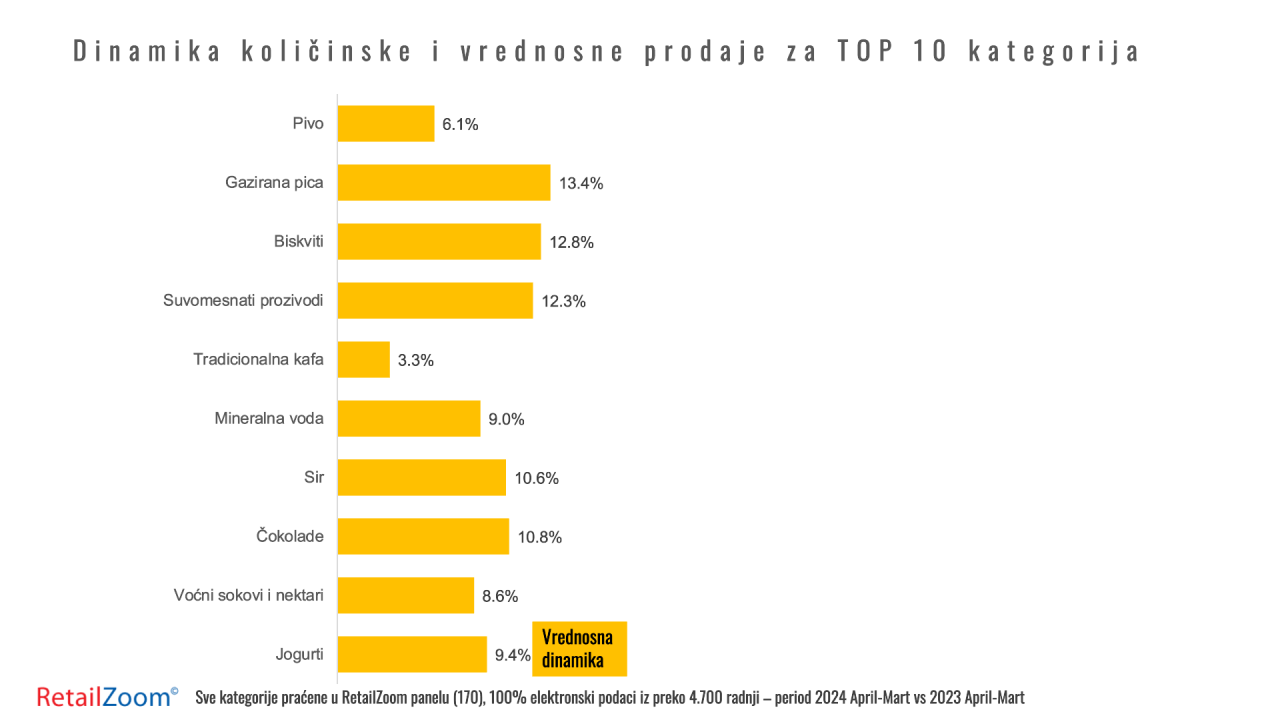

Dalja analiza ide u smeru 10 vrednosno najvećih FMCG kategorija i pripadajućih brendova koji su dominirali u poslednjih godinu dana. Ovako rangirane kategorije čine 42% ukupne vrednosne prodaje FMCG tržišta procenjenog na osnovu RetailZoom panela. Iz analize izuzimamo kategorije cigareta, svežeg mesa, svežeg voća i povrća, kao i hleba i pekarskih proizvoda, zbog njihovih specifičnosti (sveže voće, povrće, meso nemaju brending, dok su cigarete 25% vrednosti celog FMCG tržišta, pa ih ne kombinujemo sa ostalim prehrambenim kategorijama).

PIVO

Iako je kategorija pod velikim promo pritiskom (37% količina se proda na promociji), volumenski pad je -2,8%, dok vrednosno kategorija raste +6,1%, uz porast prosečne cene po litri od +9,2%. Najdominantniji brendovi u prodaji po količinama (76% ukupne prodaje piva) i vrednosti (74% ukupne prodaje piva) su Zaječarsko, Jelen, Lav, Tuborg, Heineken i Nikšićko pivo.

GAZIRANI BEZALKOHOLNI NAPICI

Jedna od retkih kategorija koja beleži rast količinske prodaje od +1,7%, dok vrednosna prodaja raste +13,4%, uz porast prosečne cene po litri od +11,5%. Kategoriju definišu brendovi najvećih globalnih i regionalnih kompanija – Coca-Cola, Fanta, Pepsi, Schweeps, Cockta i Remix. Ovi brendovi ukupno čine više od 90% količinskog i vrednosnog učešća u totalu kategorije.

BISKVITI

Jedna od najvećih kategorija po broju SKU-eva, veoma fragmentisana sa dosta segmenata, beleži blagi pad volumena od -0,3%, dok je vrednosno u porastu +12,8%, uz porast prosečne cene po kilogramu od +13,2%. Brendovi koji nose oko 60% količinske i vrednosne prodaje kategorije biskvita su Plazma, Jaffa Cakes, Munchmallow, Wellness i Domaćica (Jaffa). Osim brendova proizvođača, privatna robna marka trgovaca ima značajan udeo u kategoriji.

SUVOMESNI PROIZVODI

Velika kategorija po broju pojedinačnih artikala i posebnih segmenata (polutrajni i dugotrajni proizvodi), beleži pad od -4,4%, dok vrednosno raste +12,3%, uz porast prosečne cene po kilogramu od +17,5%. Visok promo pritisak od 44% na volumenu cele kategorije, donosi vodeće pozicije sledećim brendovima – privatna robna marka kumulativno, Carnex, Yuhor, Zlatiborac, Neoplanta i čine oko 50% tržista.

KAFA

Najdominantniji segment je tradicionalna “domaća” kafa sa više od 80% učešća u totalu sivih segmenata kafe. Tradicionalna kafa beleži značajan pad količina u poslednjh godinu dana od -5,6%, dok je vrednosno kategorija porasla +3,3%, uz porast prosečne cene po kilogramu od +9,5%. Visoka koncentracija udela domaćih proizvođača čini da su vodeći brendovi na tržištu Grand, Bonito, C Kafa, DonCafe uz Jacobs kao internacionalni brend. Više od 45% količinske i vrednosne prodaje cele kategorije odlazi na promo (privremeno sniženja cena).

MINERALNA VODA

Dva ključna segmenta su negazirana i gazirana voda, pa cela kategorija beleži pad količinske prodaje -1,1%, dok je vrednosna prodaja porasla +9%, uz porast prosečne cene po litri od 10,2%. Vodeći brendovi u kategoriji su Rosa, Prolom Voda, Knjaz Miloš, Aqua Viva, Minaqua, Voda Voda i Voda Vrnjci. Pomenuti brendovi čine oko 80% tržišta.

SIR

Jedna od retkih kategorija koja beleži rast količinske prodaje od +3,1%, ali i vrednosne prodaje od +10,6%, uz porast prosečne cene po kilogramu +7,2%. Veoma velika kategorija po broju artikala i segmenata. Vodeći brendovi na našem tržištu po vrednosnoj prodaji su privatne robne marke kumulativno, President, Biser, Paladin, Mlekara Šabac, Moja Kravica, Sirko. Ovi brendovi čine 60% vrednosne prodaje cele kategorije.

ČOKOLADE

Čokoladne table ulaze u top kategorije po vrednosnoj prodaji sa blagim rastom prodajnih volumena u poslednjih godinu dana od +0,6% i rastom vrednosne prodaje od +10,8%, uz rast prosečne cene po kilogramu od +10,2%. Dominacija internacionalnih brendova za kojima slede regionalni/lokalni brendovi – Milka, Najlepše Želje, Kinder, privatne robne marke kumulativno, Galeb, Eurocrem Blok. Ovako rangirani brendovi čine 85% vrednosti cele kategorije.

VOĆNI SOKOVI, NEKTARI

Ova dva segmenta su najveća kada govorimo o totalu sokova, gde se još ubrajaju sokovi od povrća i 100% sokovi. Kategorija beleži primetan pad količina od -3%, dok vrednosno kategorija raste +8,6%, uz porast prosečne cene po litru od +11,9%. Brendovi koji čine više od 80% vrednosne prodaje su Next, Nectar, Voćne Kapi, Tube, Bravo, Happy Day i Hello!

JOGURTI

Običan beli jogurt je deo velikog broja potrošačkih korpi i kupovnih misija na našoj maloprodajnoj sceni. Kao i ostale mlečne kategorije pretrpela je veliki skok cena, pa u poslednjih godinu dana beleži rast prosečne cene po jedinici prodaje od +11,1%. Usled toga, volumenski pad kategorije je i dalje prisutan od -1,6%, dok vrednosno kategorija raste +9,4%. Ukoliko posmatramo vrednosnu prodaju, okosnicu kategorije čine brendovi Moja Kravica, Granice, Dukat, Grekos, privatne robne marke trgovaca kumulativno, Milk House i Pekarski Jogurt.

| O kompaniji Retail Zoom je kompanija koja se bavi istraživanjem tržišta, analizom podataka i konsultantskim uslugama. Postoji od 2011. godine i trenutno posluje u 21 zemlji EMENA regiona. Iako je kompanija internacionalna, akcenat je na lokalnim timovima profesionalaca koji dolaze sa strane istraživačkih agencija ali i sa strane samih proizvođača i maloprodajnih lanaca, kako bi se na najbolji način razumele potrebe klijenata. Cilj kompanije je da poboljša poslovanje svojih klijenata dostavljajući im rešenja vezana za ponašanje kupaca prilikom kupovine, programe vernosti kupaca, analize promocija putem letaka, basket analize, prediktivne analize, kao i detaljan uvid u maloprodaju – analizu distribucije, udela na tržištu, promocija i cena. Retail Zoom je u Srbiji prisutan od 2017. godine. Osnovna usluga je praćenje tržišta maloprodaje uz izveštavanje osnovnih parametara poput veličine tržišta, tržišnog učešća, distribucije, cena, kao i izvedenih veličina. |