Piše: Sebastian Rennack, međunarodni retail analitičar

Evropski diskonteri nesporni su pobednici trenutne krize troškova života, koji naizgled vrlo uspešno odolevaju “oluji”. Tokom protekle dve godine, niskobudžetni formati imali su odlične performanse na većini tržišta, uz rast koji se kretao znatno ispred inflacije hrane. Ipak, postavlja se pitanje da li je ta plovidba jednostavna kao što se na prvi pogled čini? Nisu samo menadžeri hipermarketa i supermarketa ti koji moraju da se nose sa logističkim poremećajima i istorijski visokim stopama inflacije. Naprotiv, diskontni poslovni model, koji se oslanja na visoko efikasne procese i prohodne međunarodne lance snabdevanja, pokazao se na mnogo načina ranjivijim na spoljne šokove u odnosu na druge trgovce na malo. Iza kulisa, veliki diskonteri Lidl i Aldi se bore sa istim problemom kao i svi drugi trgovci na malo: sa profitabilnošću.

Lidl Poljska

Lidl Poljska

Finansijski rezultati su pogođeni

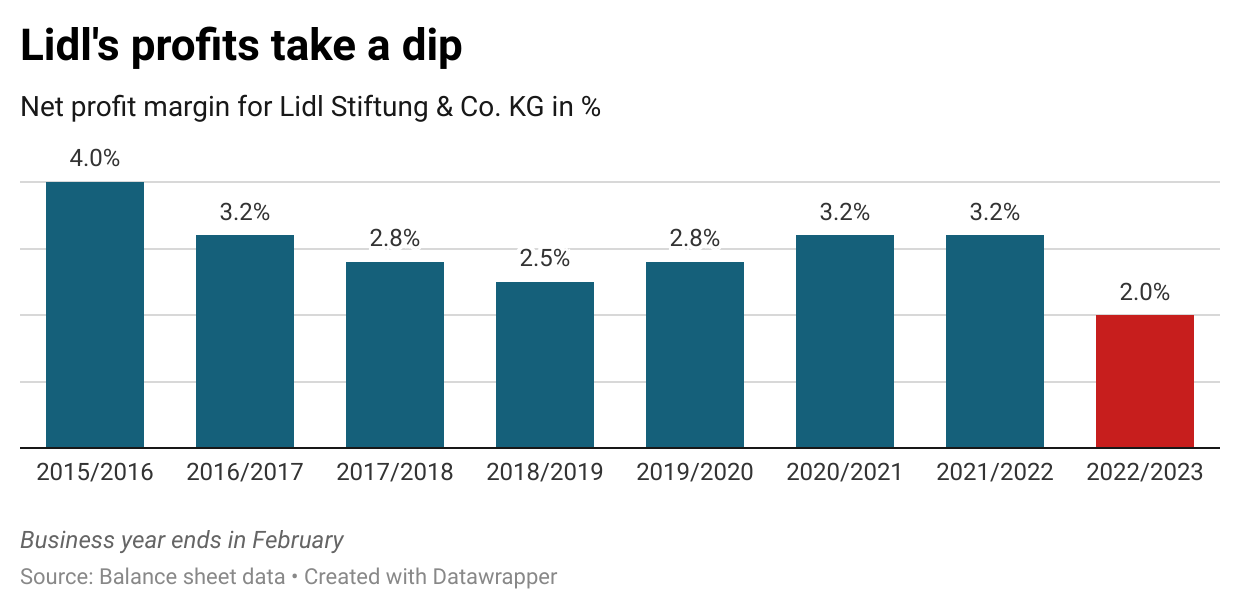

Lidl Stiftung, pravno lice koje kombinuje međunarodne operacije najvećeg evropskog diskontera, zabeležilo je pad neto profitne marže sa 3,2 odsto na dva odsto u fiskalnoj 2022/2023. godini (kraj februara, pogledajte grafikon), što se prevodi u neto rezultat od 1,6 milijardi evra, što je manje u odnosu na 2,1 milijardu evra, koliko je zabeleženo u 2021. godini. Diskonter očekuje slične rezultate i u tekućem periodu. Iako pomenute brojke ne uključuju celokupno međunarodno poslovanje, one ilustruju dilemu sa kojom se suočava većina Lidlovih konkurenata.

Neprehrana je problematično “dete”

Zbog ograničenog kućnog budžeta, potrošači širom Evrope smanjili su diskrecionu potrošnju, odnosno potrošnju proizvoda koji nisu obavezni i koji na red dolaze tek nakon kupovine obaveznih stakvi. U praksi, to predstavlja smanjenu prodaju neprehrambenih artikala. Iako je glavni posao diskontera hrana, promocije neprehrambenih proizvoda su jedan od najvećih pokretača prometa i marže. Prema zvaničnim podacima, udeo prihoda ovih kategorija u ukupnoj prodaji Lidla i Aldija je dramatično opao poslednjih godina. Od procenjenih 15 do 20 procenata pre pandemije, u nekim zemljama i do jednocifrenog broja procentnih poena, sa svim implikacijama na maržu. Osim povećanja troškova nabavke usled inflacije, ovakva kretanja rezultirala su naglim padom Lidlove bruto marže: u poslovnoj 2022/2023. godini, ona je pala za skoro tri procentna poena na 23,7 odsto, u odnosu na 26,5 odsto u prethodnom periodu.

Trenutni sukobi u Crvenom moru, koji remete lance snabdevanja iz Azije u Evropu, dovode do preusmeravanja transporta preko vrha Afrike, odlažući isporuke za više od 10 dana. Još 2021. godine, blokada Sueckog kanala dovela je do pražnjenja neprehrambenih polica u Lidlovim i Aldijevim radnjama.

Osim toga, vozarine od Šangaja do glavnih međunarodnih luka su se, od početka decembra, skoro utrostručile. Prema podacima Drewry World Container Index-a, cena standardizovanog četrdesetostopnog transportnog kontejnera (dužine 12,2 metra, širine 2,44 metra, visine 2,59 metra) porasla je, u poslednja dva meseca, sa oko 1.400 dolara na 3.800 dolara. Stoga, nameće se zaključak da će neprehrambena roba i tokom 2024. godine biti problem za trgovce. Najverovatnije će se najviše mučiti diskonteri, koji se više od drugih formata oslanjaju na pažljivo tempirane promocije neprehrambenih proizvoda.

Dilema: neprehrana pokreće maržu i promet

Lidl ne samo da se bori da rasproda svoje zalihe neprahrambene robe iz prethodne sezone, već pokušava da poveća maržu, nudeći još veći broj artikala. U nekoliko objekata, prodavac je u tu svrhu čak uveo i treću policu u zadnjem delu prodavnice, inače rezervisanu za sezonske proizvode. Međunarodno predstavljanje Lidlove privatne robne marke Parkside prošlog leta, praćeno je masovnom marketinškom kampanjom, u kojoj je učestvovao Arnold Švarceneger.

Lidl Poljska - treća polica za neprehranu

Lidl Poljska - treća polica za neprehranu

Aldi je pobednik inflacije

Dok se Aldi i Lidl suočavaju sa problemima u vezi sa neprehrambenim kategorijama, veteran popusta Aldi je ipak u prednosti, kada je u pitanju finansijska otpornost, čemu u prilog govori citat da je “Aldi je veliki pobenik inflacije”, pripisan jednom od dva Aldijeva osnivača. Ovde se ne radi samo o činjenici da potrošači u vreme smanjene kupovne moći hrle u jeftine formate, već i o internom načinu finansiranja lanca, što maloprodaju čini manje zavisnom od troškova eksternog finansiranja. Nasuprot tome, Lidl mora da koristi međunarodna tržišta kapitala za investicije, zbog čega je pod pritiskom naglo rastućih kamatnih stopa. Ova činjenica se jasno ogleda u njegovim rezultatima, te se otplata kamata u 2022/2023. godini utrostručila sa nešto malo manje od 160 miliona evra na više od 460 miliona evra, što je povećanje veće od 300 miliona evra.

Supermarketizacija ili povratak na efikasnost

U čemu diskonteri vide priliku za smanjenje troškova? Lidl i Aldi pokušavaju da preuzmu potrošače od konkurencije proširenim asortimanom i jasnijim konceptom prodavnica. To podrazumeva i ulaganje u funkcije i usluge koje ne dovode direktno do rasta prihoda. Održivost, briga o dobrobiti životinja i stavljanje većeg fokusa na lokalne proizvode imaju za cilj da povećaju privlačnost za potrošasče i preuzmu ih od konkurentskih giganata, poput nemačkih Edeka ili Rewe, koji ne samo da nude širi izbor, već su i lokalno orijentisani.

Nema više “staklenog zvona”

Još 2017. godine, izvršni direktor Schwarz grupe Klaus Gerig je upozorio Lidl da je previše “raskošan”, a profit mu se pogoršavao dve godine zaredom (grafik). Tako je njegova rečenica da je i za staklena zvona takođe potrebna odgovarajuća prodaja zapravo označila povratak starim vrlinama, sa ponovljenim fokusom na efikasnost i popuste, a Lidl i drugi diskonteri se nalaze na sličnoj raskrsnici u svojoj evoluciji.

Fokus na produktivnosti osoblja

Fokus je na troškovima osoblja. Tokom protekle decenije, konkurentska prednost diskontera u odnosu na supermarkete je stalno erodirala. Iako je Lidl uspeo da smanji najveći faktor operativnih troškova na 8,4% prodaje (2022/2023) sa 9,4% u prethodnom periodu, cifra je evoluirala daleko od originalnog modela čvrstih popusta. Pre 15 godina, odgovarajući brojevi za Lidl Stiftung su se kretali između 5,0% i 5,5%. Razlika u odnosu na nemačkog tržišnog lidera Edeku, čije troškove osoblja, trenutno, procenjuju industrijski izvori na između 13% i 15%, polako ali stabilno se smanjuje.

Uvođenje samouslužnih kasa

Zbog svega navedenog, Lidl sve više razmatra produktivnost zaposlenih, s posebnim fokusom na sektor plaćanja. Uvođenjem samouslužnih kasa oslobađa se dragoceno vreme osoblja - posebno u postavci u kojoj zaposleni u prodavnicama obavljaju više zadataka, a mesta koja nisu u vezi sa hranom u zadnjem delu prodavnice zahtevaju ozbiljnije održavanje polica.

Lidl Poljska - nova zona sa samouslužnim kasama

Lidl Poljska - nova zona sa samouslužnim kasama

U proteklih nekoliko godina, Lidl je uveo samouslužne kase u svih oko 900 prodavnica. S projektovanom neto prodajom od više od osam milijardi evra u fiskalnoj 2023/2024. godini, Poljska je treće po veličini međunarodno tržište diskontera, posle Francuske i Ujedinjenog Kraljevstva. Sledeći korak je, kako navode iz nacionalne centrale kompanije, povećanje broja prodavnica sa 10 i više samouslužnih kasa.

Elektronske cene kao reakcija na njihove česte promene

Kako bi dodatno pospešio produktivnost, Lidl Poljska je u svim prodavnicama uveo elektronske cene na rafovima. Ovo rešenje je u početku korišćeno samo za cenovno osetljiva odeljenja voća i povraća, ali su česte promene u cenama navele diskontera da proširi inovaciju na čitav asortiman. Lidl planira da tokom 2024. godine završi sa potpunim uvođenjem elektronskih cena u 12.000 evropskih i američkih prodavnica, a vrednost investicije se procenjuje na milijardu evra. Konkurent Aldi Süd je krajem prošle godine takođe implementirao elektronske cene u više od 7.000 prodavnica širom sveta, dok je sam proces implementacije otpočeo pre dve godine.

Hrana koja se drži na sobnoj temperaturi i problem prostora

Snažan fokus na neprehrambene proizvode stvara pritisak na hranu koja se drži na sobnoj temperaturi. Do sada je supermarketizacija bila sinonim za kontinuiranu evoluciju suvih asortimana. Ova strategija se može primetiti kod Lidl-ovog konkurenta Aldi Nord-a, koji je jedini od diskontera koji objavljuje zvanične podatke o asortimanu na međunarodnom nivou. U Francuskoj i Nemačkoj, gde se prodavac bori sa jakom konkurencijom supermarketa kao što su Leclerc i Edeka, iz godine u godinu povećava svoj asortiman.

Primera radi, Aldi je na domaćem nemačkom tržištu 2020. godine imao 1.579 SKU-eva, dok je ta brojka u 2022. godini iznosila 1.866, što je povećanje od 18 odsto. Nasuprot tome, u maloprodajnim okvirima gde je tržišni udeo diskontera i dalje jednocifren, kao što su Poljska, Portugalija i Španija, asortiman raste mnogo sporije ili čak opada. Fokus je i na operativnoj efikasnosti: u Portugaliji je povećanje u toku dve godine samo četiri odsto, u Poljskoj je trgovac smanjio ukupan asortiman za 10 odsto na 1.809 artikala do kraja 2022. godine.

Istraživanja u prodavnicama na tržištima nekoliko zemalja sugerišu da je proširenje asortimana uglavnom tipično za sveže kategorije, a manje u kategorijama hrane koja se drži na sobnoj temperaturi. Aldi Nord je nedavno odlučio da 80 odsto svog asortimana kupi na međunarodnom nivou, u sinergiji sa Aldi Süd-om. Trenutna vrednost se procenjuje na između 50 i 70 odsto.

Lidl uvodi Aldijeve standarde

Kako bi nadoknadio izgubljeni prodajni prostor u odeljku suve robe, Lidl na svom domaćem tržištu u Nemačkoj planira da prilagodi koncept prodavnice dokazanom Aldi principu: povećanje i ujednačavanje dubine polica na svim njihovim nivoima. Trgovac je do sada koristio takozvani metod “božićne jelke”, u kojem je najniža polica najdublja i sadržala je više robe, dok su one postavljene iznad manjeg kapaciteta. U međuvremenu, Aldi u Nemačkoj ide korak dalje u svom originalnom konceptu, a poslednjih meseci je počeo da primenjuje objedinjene police i za svoje promocije neprehrambenih proizvoda.

Turbo pojačanje za sekundarne pozicije

Kako bi dodatno pojačali privlačnost kupovine na jednom mestu, Aldi i Lidl su intenzivirali promocije u prodavnicama. U gotovo svim zemljama postoji veći broj displeja četvrtine paleta u odnosu na period pod pre nekoliko godina. Dok su se ranije postavljali uglavnom na kasi, na krajevima redova ili u posebnim izložbenim delovima, u nekim zemljama, sekundarne pozicije sve više se pojavljuju i direktno, na samom prolazu pored konkretne kategorije. Čini se da diskonteri sve više posmatraju svoje prodavnice kao prostor za iznajmljivanje. Opet, granice između supermarketa i diskontera počinju da se zamagljuju.

Centralna i istočna Evropa kao finansijski oslonac

Na tržištima centralne i istočne Evrope (CEE), jaki konkurenti supermarketa, kao što su Edeka ili Leclerc, su uglavnom odsutni. Sa stanovišta kupaca, Lidl koncept igra ulogu hibrida - mešavine diskonta i supermarketa. Kao rezultat toga, finansijski rezultati maloprodaje su znatno viši nego u zrelijim maloprodajnim okvirima na Zapadu. U fiskalnoj godini 2022/2023, Lidl je ostvario kumulativnu neto dobit od 1,1 milijarde evra u regionu, što odgovara neto profitnoj marži od 4,8% – što je više od dvostruko više nego za međunarodno poslovanje Lidl Stiftunga. To znači da je deset zemalja, od Litvanije preko Poljske do Srbije, zajedno ostvarilo skoro 70% ukupne neto dobiti Lidl Stiftunga (ne računajući nemačko i francusko poslovanje). U prethodnoj godini, rezultat na sličnom nivou činio je samo 50% međunarodnog profita.

Povećani značaj CIE regiona za Lidl nije zasnovan samo na prosečnom rastu neto prodaje od 20,6% na bazi evra. Visok nivo profitabilnosti bi takođe mogao da znači da će se novi koncepti prodavnica, najnovija tehnologija i druge inovacije promeniti da bi se uveli prvi u ovom regionu. Novi koncepti koji se fokusiraju na povratak efikasnosti dok se kreću ka segmentu supermarketa takođe će verovatno biti razvijeni ovde na tržištima u razvoju.

| O AUTORU Sebastian Rennack je osnivač Aletos Retail Advisory, internacionalni retail analitičar i bivši međunarodni dopisnik Lebensmittel Zeitunga, vodećeg nemačkog nedeljnog poslovnog lista za FMCG sektor. Takođe, ima veliko praktično iskustvo u industriji kao bivši član međunarodnih timova za operacije Schwarz grupe i Metro grupe u Poljskoj, Ukrajini i Rusiji. |

Foto: Sebastian Rennack